Artikel: Makelaar, hoeveel geld heb ik nodig om te beleggen?

En dat is geen rare vraag! In tijden van lage rente zoeken spaarders alternatieven voor de verlieslatende spaar- en zichtrekening (lage of negatieve rente en inflatie). Zie ook ons artikel in ’t nieuwsje van januari 2020 ‘Alternatieven voor de spaar- en zichtrekening’ waar we diverse mogelijkheden opsomden. Meer dan ooit is uw onafhankelijke makelaar hét aanspreekpunt om u wegwijs te maken in de boeiende wereld van beleggen. Zijn onafhankelijk advies is goud waard, net als het voorzien van een buffer.

Een financiële buffer, wat is dat?

Een financiële buffer, wat is dat?

Een buffer is een financiële reserve die u achter de hand hebt om snel onverwachte, grotere en noodzakelijke uitgaven te betalen als deze zich voordoen. Deze buffer bouwt u op voor u plannen maakt om geld te beleggen op lange(re) termijn. Zo weet u zeker dat u – bij niet geplande uitgaven – niet plots een lening moet afsluiten of uw levensstijl moet aanpassen.

Om de grootte van de buffer te bepalen, maakt u best een inschatting van 4 huishoud- en gezinskosten: vervanging van meubelen en apparaten (8.000 euro), onderhoud van huis en tuin (2.000 euro), onverwachte rekeningen en hobby’s (3.000 euro), vervanging van of dure reparaties aan de auto (10.000 tot 15.000 euro). Een gezin met een spaarpot van 23.000 tot 28.000 euro heeft een ruime financiële buffer. Betaalt u de vervanging van een wagen met een (goedkope!) autolening, dan kan u uw buffer verkleinen tot 10.000 à 15.000 euro. Andere rekenmethodes voor een buffer zijn 6 tot 10 maanden nettoloon/gezin.

De berekening van de buffergrootte is een individuele oefening die u zelf kan maken: https://bufferberekenaar.nibud.nl. Is uw buffer wat krap, stel een financieel plan op en spaar bv. maandelijks 10% van uw netto-inkomen om uw buffer te bereiken.

Starten met beleggen

Beleggingen aankopen doet u best niet overhaast. De keuze van geschikte producten gebeurt best na overleg met uw makelaar. Zijn advies houdt rekening met uw financiële situatie en buffer, kennis, ervaring en risicobereidheid, én uw spaar- en beleggingsdoelen. Hoger rendement? Sparen voor tweede verblijf? Pensioen? Startkapitaal voor de kinderen? Uw persoonlijke financiële planning kan u verfijnen op de site https://www.gonna.be/nl/a-ha-gesprek/. Enkele spaar- en beleggingsformules:

• U kan rechtstreeks beleggen in aandelen van bedrijven, u kan storten in beleggingsfondsen (korf van aandelen), obligaties of obligatiefondsen en andere afgeleide producten.

• De grotere risico’s van beleggen vermijden? Beleggings- plannen geven de mogelijkheid gespreid in te stappen in elke vorm van beleggen, bv. maandelijks een (klein) bedrag investeren in een aandelenfonds.

Heel belangrijk: spreid uw beleggingen in de tijd en zorg voor een grote diversiteit in uw beleggingsportefeuille. Zo vermindert u het risico van waardedalingen op middellange en lange termijn. Ook voor uw beleggingen is uw makelaar de meest onafhankelijke adviseur!

Artikel: Verhuren zonder zorgen

I nvesteren in vastgoed is één van de mogelijkheden om aan vermogensopbouw te doen. Maar niet altijd verloopt de verhuur van een eigendom probleemloos. Eigenaars van vastgoed rekenen op een mooi rendement, maar de investering kan een nachtmerrie worden als de huurder zijn verplichtingen niet meer nakomt, schade veroorzaakt aan het eigendom of het onderhoud verwaarloost.

nvesteren in vastgoed is één van de mogelijkheden om aan vermogensopbouw te doen. Maar niet altijd verloopt de verhuur van een eigendom probleemloos. Eigenaars van vastgoed rekenen op een mooi rendement, maar de investering kan een nachtmerrie worden als de huurder zijn verplichtingen niet meer nakomt, schade veroorzaakt aan het eigendom of het onderhoud verwaarloost.

Huurders worden door de wet erg beschermd en het is niet evident om huurders die te kwader trouw zijn tot betaling te dwingen. Gerechtelijke procedures zijn kostelijk en het resultaat is vaak onzeker. Om dergelijk scenario te voorkomen, kan u een unieke verzekering onderschrijven die u zowel juridische als financiële ondersteuning biedt. Deze verzekering combineert 5 waarborgen om uw vermogen te beschermen:

1 Een vergoeding tot 12 maanden huur als uw huurder niet betaalt

Het doel van deze waarborg is eerst te zoeken naar een minnelijke oplossing met de onwillige huurder. Lukt dat niet en overstijgt het onbetaalde huurgeld de huurwaarborg, dan wordt een gerechtelijke procedure opgestart. De kosten, erelonen advocaat, expertisekosten en zelfs de uitzetting van de huurder worden door de verzekeraar ten laste genomen. Daarenboven kan u rekenen op een voorschot, gelijk aan de huurwaarborg, als tussenkomst voor de onbetaalde huurgelden. Na een gunstige uitspraak ontvangt u nog de rest van de huurgelden tot maximaal 12 maanden huur.

2 Een vergoeding tot 12 maanden huur voor geleden huurschade

Het gebeurt dat een huurder het pand beschadigd achterlaat. Als in dat geval de huurwaarborg niet volstaat om de schade te herstellen, ontvangt u, na de uitspraak in uw voordeel, het resterende bedrag van de huurschade tot maximaal 12 maanden huur.

3 Rechtsbijstand tot een maximumbedrag gelijk aan 12 maanden huur

U kan met deze waarborg een beroep doen op juridische ondersteuning en rechtsbijstand voor elk geschil met betrekking tot het huurcontract. Dus niet alleen voor geschillen omtrent onbetaalde huur of huurschade. Deze waarborg omvat juridische bijstand of hulp om naar een minnelijke oplossing te zoeken. Als een juridische procedure onvermijdelijk is, worden de procedure-, advocaat-, expertisekosten e.d. vergoed tot een maximumbedrag van 12 maanden huur.

4 Forfaitaire vergoeding wanneer het huurcontract vervroegd wordt opgezegd

Wanneer door overmacht, overlijden of ernstige ziekte uw huurder ongewild verplicht wordt om de huurovereenkomst vroegtijdig te verbreken, ontvangt u een forfaitaire vergoeding van 1 maand huur om de zoektocht naar een nieuwe huurder te overbruggen.

5 Bijstandsdienst voor onderhoud van verhuurde pand

Het zoeken naar goede vakmensen (dakwerker, schilder, elektricien, loodgieter e.d.) voor onderhouds- en herstelwerken aan het verhuurde pand is niet altijd eenvoudig. Met deze waarborg wordt u voor dringende herstellingen binnen 48 u door een vakman gecontacteerd, mét de garantie dat de werken voldoen aan strikte kwaliteitsnormen en markconforme prijzen.

Zorgeloos verhuren, het kan... én kost vaak minder dan u denkt! Contacteer ons voor meer informatie of een vrijblijvende offerte.

Artikel: Een woonkrediet? Voorzichtig met lage rente!

In oktober daalde de Belgische tienjaarlijkse rente naar een historisch dieptepunt (-0,394%). Nu, een lage rente betekent niet noodzakelijk dat de aankoop van een woning goedkoper wordt. Een lage rente is net de voornaamste reden dat vastgoed duurder wordt: sneller geneigd zijn om te lenen, vergroot de vraag naar vastgoed en maakt het duurder. Cijfers van notaris.be tonen dit ook aan. In Vlaanderen bedraagt de gemiddelde kostprijs voor een huis 303.243 euro, een stijging van 5,5% t.o.v. 2019. Voor appartementen is dat 246.454 euro of een stijging van 6%. Op 5 jaar zijn huizen en appartementen respectievelijk 17,9% en 18,3% duurder geworden.

Met een lage rente kan u meer lenen... maar vergeet ‘Let op, lenen kost ook geld’ niet. Onder druk van de Nationale Bank hebben banken hun kredietvoorwaarden verstrengd. De tijd van meer lenen dan de aankoopprijs van de woning is voorbij. Jonge koppels die een huis willen kopen, moeten zelf een deel van de aankoopprijs voorschieten. De norm is 90% geworden. Dat betekent dat wie een woning koopt 10% van de aankoopprijs en daar bovenop nog de registratie en notariskosten moet gespaard hebben of moet kunnen rekenen op de financiële steun van ouders. Dit heeft tot gevolg dat de gemiddelde leeftijd waarop men een woning koopt gestegen is. Tien jaar geleden was 67% van de kandidaat-kopers jonger dan 35 jaar, vandaag is dat maar 45%.

Zoals eerder vermeld, hebben banken de plicht om het kredietrisico voor de consument te beperken. De inbreng van eigen middelen verkleint het kredietrisico en wordt beloond met een lagere rente. Hoe groter het bedrag dat u zelf investeert, hoe lager de rente. Meer lenen dan 90% van de koopwaarde is nog steeds mogelijk maar de rente ligt dan wel hoger. Het verschil in rentepercentage voor een krediet aan >90% van de koopwaarde en een van <80% bedraagt al snel 0,80%. Voor een krediet van 200.000 euro met een duurtijd van 20 jaar betekent dat een meerkost van ca. 17.500 euro intresten.

Andere parameters die de rente van een woonkrediet beïnvloeden

Als alle parameters van een kredietdossier gunstig zijn, kan men tegenwoordig lenen aan een rentevoet beneden 1% vast op 20 jaar. Naast de eigen inbreng heeft ook de terugbetalingscapaciteit, met andere woorden het salaris, van de ontleners een belangrijke invloed op de rente. Hoe hoger het inkomen, hoe lager de rente. Bij AXA BANK zijn er 4 inkomensschalen die de rente beïnvloeden. Tweeverdieners met een gezamenlijk inkomen van >4.000 euro en die 10% van de koopsom en de kosten kunnen betalen met eigen spaargeld, kunnen rekenen op een rentevoet tussen 0,99% en 1,09%. De lage rente stuurt ook de keuze in kredietformule. Variabele rentevoeten zijn nu minder interessant. Acht op de tien kredietnemers kiezen vandaag voor een vaste rentevoet. De rente wordt ook beïnvloed door het afsluiten van een schuldsaldo- en brandverzekering. Uitzonderlijk kan hier worden van afgeweken om specifieke redenen. Het openen van een zichtrekening met loondomiciliëring is evident. In de nabije toekomst zal kredietverlening en rente beïnvloed worden door andere factoren zoals duurzaamheidsdoeleinden, klimaat- en milieuvriendelijke invloeden.

Lenen voor het bouwen of aankopen van een woning of vastgoed is een belangrijke motor voor onze economie. U realiseert niet alleen uw droom maar bouwt ook aan uw vermogen. Als specialist helpen we u graag bij de keuze van de meest voordelige kredietvoorwaarden. Uiteraard kunnen ook onze professionele klanten genieten van uitzonderlijke voorwaarden voor hun investeringskredieten. De rente wordt immers gevormd op basis van dezelfde parameters als bij privéwoonkredieten. Hier zijn echter ook het doel en de financiële gezondheid van het bedrijf doorslaggevend om rente en waarborgen te bepalen. Maatwerk is de boodschap, contacteer ons dus gerust!

Artikel: Verzoeningsprocedure, het overwegen waard?

Moeten problemen altijd via een gerechtelijke procedure worden opgelost? Als verzekeringsmakelaar en aanbieder van uitgebreide onafhankelijke rechtsbijstands- polissen contacteren klanten ons regelmatig voor bijstand omdat ze een oproeping in verzoening of minnelijke schikking voor de vrederechter ontvangen. Meestal is dit naar aanleiding van een discussie tussen buren.

Om een gerechtelijke procedure (op basis van het Gerechtelijk Wetboek, vanaf artikel 731) te vermijden, kan iedere klant zijn tegenpartij laten oproepen in verzoening voor de vrederechter voor buren- geschillen, huurgeschillen, geschillen over mede-eigendom en in het algemeen geschillen die zich afspelen in het privéleven met een inzet lager dan € 5.000.

Doel is de zaak uit te praten om zo een oplossing te vinden waarover beide partijen het eens zijn en de vrederechter als ‘moderator’ optreedt. De vrederechter heeft een juridische basis, voldoende praktijkervaring en psychologische kennis om te proberen de partijen met elkaar te verzoenen. Voor geschillen waarvoor de vrederechter niet bevoegd is, moet u een verzoening aanvragen bij de bevoegde rechtbank (rechtbank van eerste aanleg, ondernemingsrechtbank of arbeidsrechtbank).

Voor- en nadelen van een verzoeningsprocedure

Laten we ons beperken tot een procedure voor het vredegerecht. U kan gratis en zonder formaliteiten een beroep doen op een vredegerecht om tot een minnelijke schikking te komen. Zo vermijdt u bijna zeker een lange en dure procedure.

De vrederechter leidt de besprekingen en tracht de partijen te verzoenen. Let wel: de vrederechter kan geen oplossing afdwingen, geen veroordeling uitspreken of partijen dwingen om deel te nemen aan de procedure. Neemt een partij niet vrijwillig deel, dan rest enkel nog de mogelijkheid om de tegenpartij te dagvaarden.

Procedure

De procedure kan opgestart worden door een brief te sturen - hoeft zelfs niet aangetekend - naar het vredegerecht of door dit mondeling te vragen bij de griffie van het vredegerecht. De griffier stuurt alle partijen een uitnodiging om te verschijnen voor de vrederechter. Beide partijen lichten dan hun versie van de omstandigheden toe. Hiervoor kan u een beroep doen op een advocaat, wat is aangewezen voor ingewikkelde of steeds terugkerende geschillen. De vrederechter luistert naar het relaas van beide partijen en probeert te bemiddelen, om zo tot een juridische oplossing te komen waarin beide partijen zich kunnen vinden. Blijft het geschil onopgelost, dan is dagvaarden de laatste optie. Als de partijen tot een akkoord komen, stelt het vredegerecht een proces-verbaal van verzoening op. Dit heeft de waarde van een vonnis en is niet vrijblijvend. Bij het niet nakomen van de gemaakte afspraken, moet u een gerechtsdeurwaarder inschakelen die de tegenpartij de uitvoering van het proces- verbaal afdwingt. U kan geen beroep aantekenen tegen een dergelijk proces- verbaal en een gewone gerechtelijke procedure over hetzelfde geschil is eveneens niet meer mogelijk.

Met een verzoening vermijdt u kosten en lasten van een soms duur en aanslepend proces waarvan u de uitslag niet kan voorspellen. Daarom is het nuttig om vooraf goed na te denken over welke toegevingen u uiteindelijk wil doen. De verzoening of minnelijke schikking is immers een kosteloze, snelle en simpele procedure. Deze procedure is vooral aangewezen in geschillen met een partij waar u in de toekomst noodgedwongen nog veel mee in aanraking zal komen, zoals een buur of huisbaas. Bespreek met uw makelaar uw onafhankelijke rechtsbijstandspolis. Deze polis kan heel wat van deze waarborgen voorzien als optie zodat u ook bij dergelijke procedure een beroep kan doen op een gratis raadsman.

2020 was een wake-upcall

Wij kijken terug op een jaar waarin 493 dagen na de verkiezingen eindelijk een volwaardige regering werd gevormd in België en ook in de VS de teerling werd geworpen en afscheid werd genomen van een, op zijn zachtst gezegd, veelbesproken president.

Maar dé gebeurtenis van 2020 is de wereldwijde verspreiding van een besmettelijke en dodelijke luchtweginfectieziekte die in het voorjaar ons familiaal, sociaal en economisch leven lamlegde. Andermaal is COVID-19 helaas het hoofdthema van deze introductie. De collectieve onderschatting van het coronavirus veroorzaakte in het najaar een tweede golf waarvan we nog steeds de naweeën ondervinden. Voor de tweede maal moest de regering met een pakket aan steunmaatregelen de meest getroffen economische sectoren helpen om het hoofd boven water te houden.

De naoorlogse generaties werden geconfronteerd met een voor hen ongeziene crisis die hun gewoontes, tradities en ongebreidelde welvaart doorkruiste. Het moeilijk accepteren van deze vrijheidsbeperking vergrootte in de zomer de impact van het virus. Bij velen werd de mentale weerbaarheid erg op de proef gesteld. Al klonken er ook andere reacties, sommigen ervaarden de coronamaatregelen net als helend. Toch iets om over na te denken.

De naoorlogse generaties werden geconfronteerd met een voor hen ongeziene crisis die hun gewoontes, tradities en ongebreidelde welvaart doorkruiste. Het moeilijk accepteren van deze vrijheidsbeperking vergrootte in de zomer de impact van het virus. Bij velen werd de mentale weerbaarheid erg op de proef gesteld. Al klonken er ook andere reacties, sommigen ervaarden de coronamaatregelen net als helend. Toch iets om over na te denken.

Experts uit de verzekeringswereld zeggen in een rapport over toekomstige risico’s dat pandemieën en infectieziektes de volgende vijf tot tien jaar de grootste bedreiging zullen vormen voor onze samenleving. Dezelfde perceptie hoor je bij de bevolking die deze gezondheidscrisis hoger rangschikt in kwetsbaarheid dan klimaatveranderingen. Niet onlogisch, want de getuigenissen van de slachtoffers van het virus en de verhalen uit de ziekenhuizen zijn hallucinant.

Hoelang de gevolgen en neveneffecten van deze epidemie zullen nazinderen, is vandaag nog zeer onduidelijk. Ook de impact van COVID-19 op verzekeringscontracten blijft onduidelijk. Wat wel zeker is, is dat 2020 een wake-upcall was om het in de toekomst anders te doen. Zelfs met een vaccin zal onze manier van leven nooit meer ‘back to the old normal’ zijn.

Marcel Caenen

't Nieuwsje Januari 2021

Actuele informatie over verzekeringen, hypotheken, pensioensparen, hospitalisatie, kredieten, sparen en beleggen, bankzaken en algemene dienstverlening voor particulieren, zelfstandigen en KMO's.

Bekijk hieronder editie 81 van 't nieuwsje

Artikel: De Wet Partyka

Sinds 1 januari 2015 is de wet Partyka in voege, bedoeld om schuldsaldoverzekeringen toegankelijker en betaalbaarder te maken voor mensen met een verhoogd gezondheidsrisico (chronisch zieken, genezen verklaarde kankerpatiënten, diabetici, enz.). Een belangrijke maatregel want een SSV lost de kredietschuld af bij overlijden van één van de kredietnemers.

Toepassing van de wet Partyka

Voor de meeste mensen is het afsluiten van een schuldsaldo- of overlijdensverzekering gelinkt aan een hypothecair krediet een formaliteit. Men vult een vragenlijst in, het bedrag van de premie wordt bepaald aan de hand van een aantal parameters en klaar is kees. Maar in zo’n 5% van de gevallen gaat het minder vlot. Als de kandidaat-verzekerde aangeeft gezondheidsproblemen te hebben gehad, zal er een medisch onderzoek gevraagd worden.

De verzekeraar kan op basis hiervan de verzekering weigeren, bepaalde risico’s uitsluiten of een medische bijpremie vragen. Hij moet dit dan schriftelijk en gedetailleerd meedelen aan de verzekerde. Gaat de kandidaat-verzekerde niet akkoord met de medische bijpremie, dan legt de verzekeraar de aanvraag voor aan zijn herverzekeraar. Wanneer die een lagere bijpremie voorstelt, moet de verzekeraar dit advies volgen.

Gratis onderzoek door het Opvolgingsbureau*

Als de kandidaat-verzekerde geconfronteerd wordt met een weigering, uitsluiting voor bepaalde risico’s of een bijpremie die 75% hoger is dan de basispremie, kan hij een gratis onderzoek aanvragen bij het Opvolgingsbureau. Dit bureau, dat werd opgericht naar aanleiding van de wet Partyka, vraagt het volledige dossier op bij de verzekeraar. Vervolgens wordt nagegaan of de beslissing voldoende onderbouwd is en of er een ander (niet-bindend) voorstel mogelijk is.

Compensatiekas (VZW Accesso)

Als de verzekeraar het contract accepteert mits een medische bijpremie van meer dan 125% van de basispremie, voorziet de wet Partyka in een solidariteitsmechanisme. Dit wil zeggen dat de compensatiekas beperkt tussenkomt in een deel van de bijpremie dat de 125% van de basispremie overstijgt en maximaal tot 800% van de basispremie. De verzekeraar regelt dit rechtstreeks met de Compensatiekas.

Een concreet voorbeeld:

Een 40-jarige ex-kankerpatiënt (niet-roker) wenst een schuldsaldoverzekering van € 200.000 met een looptijd van 20 jaar (premies betaalbaar gedurende maximum 2/3 van de looptijd).

De verzekerde betaalt in dit voorbeeld € 980,85 i.p.v. € 2.615.63. De compensatiekas neemt € 1.634,78 ten laste.

Opmerking: Het percentage van de bijpremie is afhankelijk van de aard van de aandoening en verschilt ook per verzekeringsmaatschappij.

Vergelijken is dus heel belangrijk.

Het recht om vergeten te worden

Sinds 1 februari van dit jaar is daar nog ‘het recht om vergeten te worden’ bij gekomen. Een ernstige aandoening of chronische ziekte moet aan de verzekeraar gemeld worden. Maar verzekeraars mogen voor contracten afgesloten vanaf deze datum de acceptatie niet meer weigeren of een bijpremie aanrekeningen aan ex-kankerpatiënten wiens behandeling al 10 jaar beëindigd is.

Voor chronisch zieken geldt hetzelfde principe: indien u lijdt aan een chronische ziekte zoals vermeld in een lijst van het KB van 26.05.2019, kan de verzekeraar u niet meer weigeren en enkel een geplaffoneerde bijpremie aanrekenen**.

Alhoewel de wet Partyka nog steeds geen definitief recht creëert op een schuldsaldoverzekering, zijn de genomen maatregelen toch een stap in de goede richting.

Als u bijkomende vragen heeft over dit thema, neem dan gerust contact met ons op.

* Het Opvolgingsbureau voor de tarifering schuldsaldoverzekering is paritair samengesteld uit vertegenwoordigers van de verzekeringssector en vertegenwoordigers van de patiënten en consumenten. Het bureau wordt voorgezeten door een magistraat.

** De lijst met de betrokken chronische ziekten en de voorwaarden waaronder de beperkingen gelden, kan om de 2 jaar worden aangepast in het licht van nieuwe wetenschappelijke gegevens.

Artikel: Uitvaart verzekeren?

85% van onze noorderburen hebben een uitvaartverzekering tegenover 15% van de Vlamingen. Vanwaar dit verschil? We zoeken het even voor u uit. Een uitvaartverzekering of begrafenisverzekering waarborgt een kapitaal of bedrag dat bij uw overlijden wordt uitbetaald aan uw erfgenamen of begunstigden. Zo vermijdt u dat zij voor onverwachte kosten komen te staan wanneer u sterft. Een uitvaart kost gemiddeld € 5.000, exclusief eventuele rouwmaaltijd, grafsteen en concessie (= aangekochte rustplaats op het kerkhof).

Financiële gemoedsrust

Een uitvaartplan garandeert u vanaf de eerste premiebetaling levenslange dekking van het verzekerde bedrag. Bij een overlijden in het buitenland staat de verzekeraar bovendien in voor de repatriëring van het stoffelijk overschot. Een uitvaartverzekering neemt dus heel wat zorgen weg bij uw nabestaanden tijdens hun rouwperiode. Ook kinderen van het gezin kunnen vaak mee verzekerd worden. De grootste en bekendste uitvaartverzekeraar in België is DELA (afkorting van ‘Draagt Elkanders Lasten’). DELA biedt extra troeven aan met de digitale wilsbeschikking en de nabestaandenzorg.

Uitvaart met een persoonlijke toets

De digitale wilsbeschikking kan u vergelijken met uw ‘laatste wensen’, uw persoonlijke voorkeuren voor uw uitvaart: muziek, teksten, de viering, crematie of klassieke begrafenis, keuze van de urne of kist, grafsteen, uitstrooiing, bloemen of giften, rouwbrief, foto’s en video’s, en ga zo maar door.

Professionele nazorg

DELA biedt ook nabestaandenzorg: een DELA-consulent begeleidt de nabestaanden persoonlijk met alle administratieve taken. Denk hierbij aan bank en verzekering, uitkeringsinstellingen (bv. pensioendienst), nutsbedrijven (bv. Engie, Proximus), informatie aangifte nalatenschap, parkeerkaart FOD, huurwoning, ziekenfonds, abonnementen en lidmaatschappen, ...

Een uitvaartverzekering hoeft niet duur te zijn

Uw startleeftijd bepaalt de premie en u kan deze spreiden in de tijd (eenmalig, jaarlijks, per kwartaal of maandelijks) tot maximaal 80 jaar. De meeste verzekerden betalen tot 60 à 65 jaar, de gedroomde pensioenleeftijd, om dan levenslang verzekerd te zijn. Bovendien indexeert het verzekerde bedrag zodat het blijft voldoen aan uw wensen en budget. Het Uitvaartzorgplan van DELA biedt deze diensten ook aan voor nieuw samengestelde gezinnen zodat de wensen bij overlijden gerespecteerd blijven.

Een gepersonaliseerde offerte? Dat kan!

Surf naar https://www.dela.be/nl/uitvaart-verzekeren/bereken-uw-premie of contacteer ons kantoor. Wij adviseren u graag over het nut van deze verzekering.

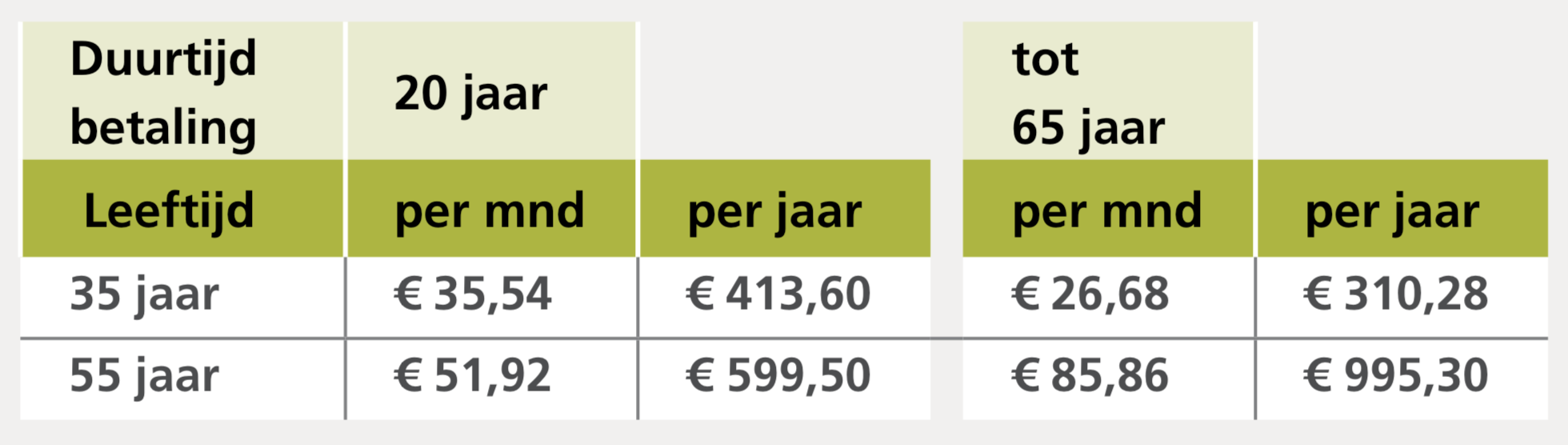

Een voorbeeld maakt dit duidelijk

In onderstaande tabel berekenen we de premie voor 2 volwassenen van 35 en 55 jaar, premie 20 jaar te betalen of te betalen tot 65 jaar. Let op de verschillen!

Situatie: man en vrouw 35 of 55 jaar, 2 kinderen jonger dan 18 jaar, lasten en taksen inclusief. Verzekerd bedrag: € 5000/persoon.

In het voorbeeld ziet u dat hoe vroeger u start (35-jarige die 20 jaar of tot 65 jaar betalen) of hoe korter de looptijd (55-jarige die betaalt tot 65 jaar), dan bedraagt de premie minder dan het verzekerde bedrag. Maar wie op 55 jaar tot 20 jaar betaalt, die betaalt meer dan het verzekerde bedrag.

De nabestaandenzorg en de financiële gemoedsrust voor uw directe familie is de meerwaarde van DELA.

De impact van epidemieën en natuurrampen op uw verzekeringen

De voorbije maanden beleefden we 1 van de grotere medische én economische rampen van de voorbije 100 jaar. Het coronavirus legde onze dagelijkse routine stil. De enige uitzondering waren de medische en de voedingssector en hun leveranciers (zonder volledig te zijn). Zij lieten ons overleven.

Wie herinnert zich nog de vulkaanuitbarsting onder de gletsjer Eyjafjallajökull in 2010? Of de tsunami in de Indische Oceaan in 2004? Natuurrampen en epidemieën (ook Ebola en Sars) beïnvloeden op dezelfde wijze bank- en verzekeringsproducten, net zoals kernrampen (Tsjernobyl 1986 en Fukushima 2011).

Daarom maken we een overzicht van hoe deze rampen de waarborgen van polissen beïnvloeden of zelfs schrappen. Aanvullend vermelden we dat het sluiten van landsgrenzen door de overheid nooit aanleiding zal geven tot tussenkomst van een verzekeraar.

Telewerk en arbeidsongevallen

De overheid verplicht thuiswerk waar mogelijk. Verzekeraars moeten dezelfde dekkingsvoorwaarden voor arbeidsongevallen geven voor thuiswerkers waar dit voorheen niet voorzien was.

Autoverzekeringen kunnen geschorst worden als men de nummerplaat laat schrappen bij DIV en/of ze binnenbrengt bij de makelaar. Let op: ook omnium wordt dan stopgezet!

Ba privé of familiale verzekering. Breidt dekking uit voor de ‘nieuwe’ telewerkers.

Ba uitbating voor bedrijven en zelfstandigen behoudt zijn waarborg. Voorschotverlaging en/of uitstel kan aangevraagd worden als men een polis op omzet of afrekening heeft. Wie snel overschakelde naar thuisleveringen (bloem- en kleerwinkels, horeca, ...), kon gratis uitbreiding krijgen in deze polis.

Annulatieverzekering: 99% van de annulatieverzekeringen sluiten tussenkomst uit bij epidemie, bevel van de overheid en natuurrampen, tenzij u of uw naasten zelf ziek zijn.

Reisbijstand: voorziet tussenkomst (medische kosten enz.) als u ziek wordt op reis, maar biedt geen oplossing als u in het buitenland in quarantaine gaat of wanneer uw terugreisplannen door de epidemie of natuurramp niet kunnen doorgaan.

Hospitalisatieverzekering: biedt tussenkomst zoals voorheen. Let op, sommige beperktere polissen bieden nooit dekking in het buitenland.

Gewaarborgd inkomen verzekert uw inkomen als u effectief ziek bent (of een ongeval had). De oorzaak van de ziekte heeft geen invloed. Nieuwe polissen gewaarborgd inkomen, overlijden, ziekte worden tijdelijk aanvaard met gewone medische vragenlijst zonder medisch onderzoek (tot 30 september 2020).

Evenementenpolissen verzekeren epidemieën en natuurrampen als ze mee onderhandeld zijn bij het tot stand komen van de overeenkomst en polis.

Levens- en schuldsaldoverzekeringen behouden hun waarborg overlijden zoals vermeld staat in de bijzondere voorwaarden, zelfs bij negatief reisadvies enz. Enkel oorlog en volksopstand zijn uitgesloten.

Groepsverzekeringen (pensioen, overlijden, gewaarborgd inkomen,...) worden onderbroken bij (tijdelijke) werkloosheid. Meeste verzekeraars voorzien doorlopende dekking in deze periode tot 30 september 2020.

Premiespreiding om de premies per maand of kwartaal te betalen (i.p.v. jaarpremie) worden soepel toegekend. Ook uitstel van premiebetaling kan bij staking van activiteit tot 30 september 2020.Ook de banksector voorzag mogelijkheden om de terugbetaling van een krediet een aantal maanden op te schorten en/of enkel intrest te betalen. Zo trachtten de overheid en de banksector bedrijven en particulieren financieel te ondersteunen. Bij reis- en annulatieverzekeringen zien we de meest voorkomende uitsluitingen bij epidemieën, natuurrampen, kernrampen, ... Misschien moeten we dit meer incalculeren bij toekomstige buitenlandse reizen? Of gaan we meer in ons kot blijven?

Home Care: sparen voor de oude dag

De tijd dat de zorg van hoogbejaarden en mensen met dementie in handen was van hun kinderen, ligt ver achter ons. Vandaag zijn voornamelijk woonzorgcentra verantwoordelijk voor de organisatie en het welzijn van onze ouderen. Een noodzaak als alleen en veilig thuis wonen niet meer mogelijk is. Maar een rusthuiskamer is niet goedkoop.

Volgens het financiële dagblad ‘De Tijd’ is de maandelijkse kostprijs voor een verblijf in een Vlaams woonzorgcentrum het afgelopen jaar met € 44 (2,54%) gestegen. In 2019 kostte een rusthuiskamer € 1.771 per maand, dat is € 500 meer dan het gemiddelde pensioen. In die prijs zitten nog niet de kosten voor internet, de was, de kapper, enz.

Ouderen met een laag inkomen kunnen via een zorgbudget € 400 extra ontvangen. Maar slechts 1 op 3 bewoners van een woonzorgcentrum komt hiervoor in aanmerking.

Algemeen mag dus worden aangenomen dat het gemiddelde inkomen van onze ouderen niet voldoende is om een zorginstelling te betalen. Het tekort moet dan worden bijgepast uit het vermogen van de bewoner of door de kinderen. De vraag naar comfort en kwaliteit in de laatste levensfase zal bovendien blijven toenemen, waardoor de verblijfskosten alleen maar zullen stijgen.

Zelf initiatief nemen

De toekomstige generaties ouderen zullen daarom hun voorzorgen moeten nemen. Maar ook op jongere leeftijd kan men zorgbehoevend worden, bijvoorbeeld als gevolg van een zwaar ongeval. Eenvoudige taken zoals zich wassen en aankleden, boodschappen doen, koken, ... lukken dan niet meer. En zoals reeds gezegd is de financiële impact van het verliezen van zelfstandigheid niet niks. Ons sociaal verzekeringssysteem, dat uniek is in de wereld, kan niet alles oplossen. Men moet ook zelf initiatief nemen om de financiële gevolgen van zorgbehoevendheid te beperken.

DKV Home Care

De private ziektekostenverzekeraar DKV Belgium heeft hier een oplossing voor met haar zorgverzekering DKV Home Care.

Deze verzekering bestaat uit 4 pijlers:

- Conciërgeservice: 24/24 telefonische bijstand die niet medische thuiszorg organiseert en coördineert als de verzekerde persoon zwaar zorgbehoevend is

- Thuiszorg in natura: bij verlies van zelfstandigheid en na een hospitalisatie van minimaal één overnachting

Samengevat

De premies DKV Home Care zijn afhankelijk van leeftijd en gekozen formules.

Alle details en toepassingen van dit unieke product leggen we u graag uit tijdens een persoonlijk gesprek.