Marcel Caenen nodigt je uit - Lezing: Jouw pensioen steunt op 4 pijlers

Lezing: Jouw pensioen steunt op 4 pijlers

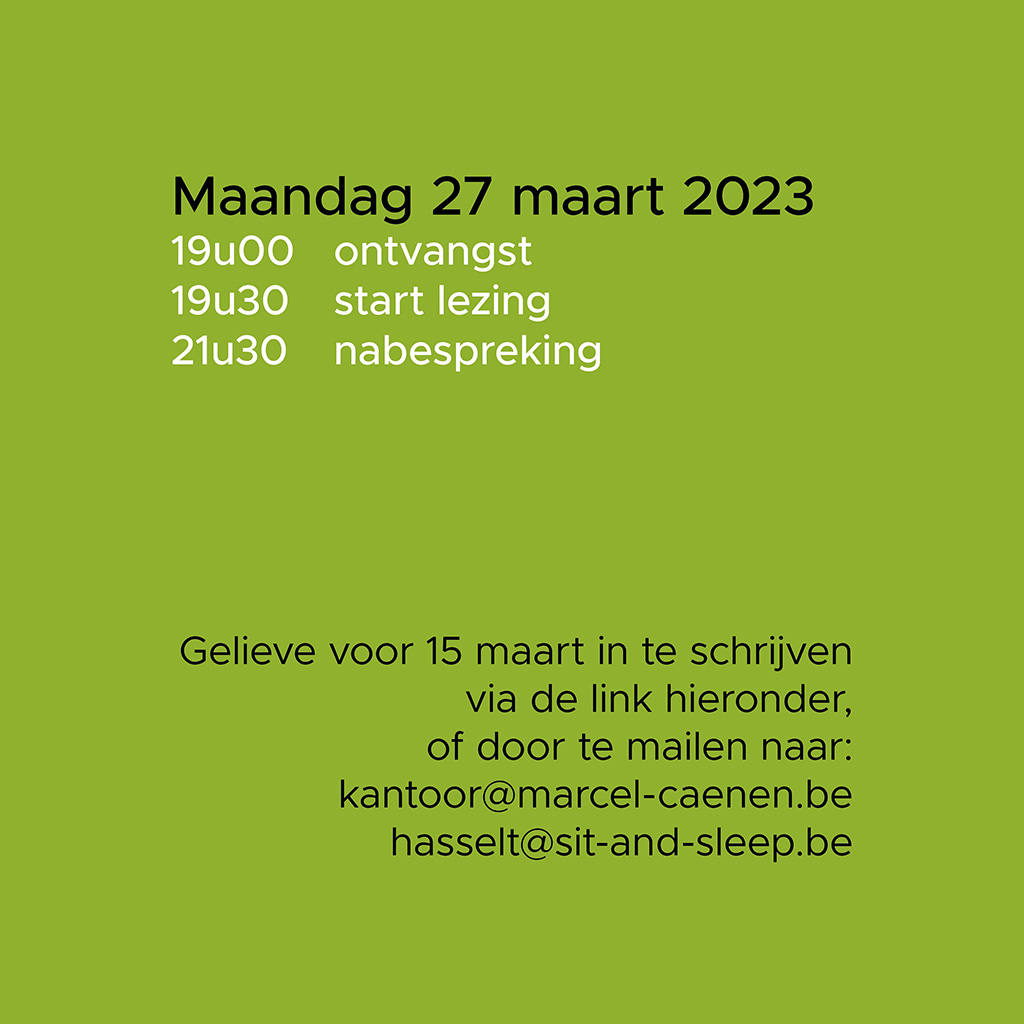

Maandag 27 maart 2023 - Sit & Sleep Hasselt

Wie is de begunstigde van uw levensverzekering of beleggingsverzekering?

Iedereen kent levensverzekeringen en beleggingsverzekeringen om een ‘kapitaal overlijden’ te voorzien bij vroegtijdig overlijden (denk ook aan de schuldsaldoverzekering) en/of om eventueel een hoger rendement te halen met spaarcenten. Maar wist u dat u de levens- en beleggingsverzekering ook kunt gebruiken om aan vermogensoverdracht en successieplanning te doen? Belangrijk is dan wel dat de begunstigde bij vooroverlijden juist is aangeduid.

De meest voorkomende situatie is dat u uw partner of kinderen aanduidt als begunstigde zodat zij de tegoeden ontvangen bij overlijden. We zullen hier kort op ingaan zonder het nieuwe erfrecht - dat in voege trad op 1 september 2018 - volledig in kaart te brengen. De meest voorkomende aanduidingen qua begunstigde in deze contracten zijn: echtgenoot, kinderen, echtgenoot en kinderen, wettelijke erfgenamen of nalatenschap.

De verzekeringsnemer (de persoon op wiens naam het contract staat, ‘de eigenaar’ van het contract) bepaalt wie de begunstigden zijn bij zijn vooroverlijden en/of op de einddatum van het contract. De verzekeringsnemer heeft het recht van aanduiding én wijziging van de begunstigden tijdens de looptijd van de polis (op de mogelijke beperkingen zoals aanvaarding van begunstiging e.a. gaan we hier niet verder in).

Vaak gebruikt men een ‘cascade’ van begunstigden: de echtgenoot van de verzekeringsnemer, bij gebreke de kinderen, bij gebreke de ouders, bij gebreke, … Stel, de eerste begunstigde is zelf overleden of weigert de uitkering, dan gaat de uitkering naar de volgende begunstigde. Vindt men niemand, dan komt het kapitaal toe aan de verzekeringsnemer zelf of zijn nalatenschap. Merk op dat de rechten van de vooroverledene begunstigde hier niet overgaan naar diens eigen erfgenamen. De aanduiding of wijziging van begunstigden door de verzekeringsnemer wordt bewezen door ‘geschrift’, hiervoor zijn een getekend verzekeringsvoorstel én polis aangewezen en die hebben de voorkeur op een testament.

Let ook op de formulering: “de echtgenoot van de verzekeringsnemer, bij gebreke de kinderen van de verzekeringsnemer” is niet hetzelfde als “de echtgenoot en de kinderen van de verzekeringsnemer”. In situatie één is de echtgenoot de eerste en enige begunstigde (100%), in situatie twee is er een verdeling tussen de echtgenoot (50%)en de kinderen (50%). Ook het gebruik van de effectieve namen van echtgenoot of kinderen is niet aangewezen. Denk bv. maar aan later geboren kinderen die men vergeet op te nemen in de polis.

Samen met uw verzekeringsmakelaar checkt u best regelmatig de begunstigingsclausules van uw levensverzekeringen en beleggingsverzekeringen. Bij aanvang van het contract gebruikt u beter de generieke aanduiding – bv. de echtgenoot – in plaats van de naam. Wilt u toch 1 specifieke persoon (of meerdere) aanduiden, dan is het wel aangewezen om de juiste naam te vermelden en dan spreken we over een nominatieve aanduiding.

Laat u grondig informeren over de vele mogelijkheden die de levens- en beleggingsverzekering hebben om begunstigden aan te duiden. U kan bij ons terecht voor meer informatie, want als verzekeringsmakelaar zijn wij uw adviseur bij uitstek!

Het ABC van de hospitalisatieverzekering

De wettelijke ziektekostenverzekering betaalt vaak een groot deel van de gezondheidszorg, maar niet altijd alle belangrijke kosten. Dat kunt u opvangen met een hospitalisatieverzekering.Als u er één zoekt, gaat u best aandachtig te werk. Let goed op de dekkingsvoorwaarden die in het contract opgenomen zijn. Kijk naar uitsluitingen, franchise, dienstverlening, … Kortom, u moet een verzekering op meer criteria beoordelen dan alleen op de prijs. Uw makelaar kan u daarbij zeker helpen aan de hand van de volgende checklist.

A mbulante kosten, pré- en postkosten:

het gaat om de terugbetaling van medische kosten, ook buiten een ziekenhuisopname. De meest gekende zijn tandzorgen of medische kosten voor (1 of 2 maanden) en na de hospitalisatie (3 tot 6 maanden).

B aby:

pasgeboren kindjes worden zonder wachtperiode opge-nomen in de polis van (één van) de ouders zonder medische vragenlijst als u de aanvraag binnenstuurt binnen de maand na de geboorte. Dit is erg belangrijk, want als uw kind later het ouderlijke huis verlaat, heeft hij/zij daardoor recht op een individuele voortzetting van de verzekering, zonder medische onderzoeken of wachtperiode aan de goedkoopste premie en dat levenslang!

B asic of uitgebreid:

kiest u voor een basisdekking met beperkte tussenkomst volgens de RIZIV-tussenkomst in een tweepersoonskamer (1 tot 3 keer de wettelijke tussenkomst) of hoogwaardige dekking in een eenpersoonskamer?

B ijstand in het buitenland:

opname in het buitenland, voor de repatriëring naar België, vaak ook tussenkomst voor medische kosten in Europa of wereldwijd (= uitgebreide formules). Geplande ingrepen in het buitenland zijn uitgesloten en is er enkel tussenkomst voor onvoorziene hospitalisaties in het buitenland.

C hronisch ziek of gehandicapt:

iedereen kan een individuele polis afsluiten mits uitsluiting van hospitalisatiekosten rechtstreeks verbonden aan de chronische ziekte of handicap.

D erde betaler:

de kosten worden rechtstreeks betaald aan het ziekenhuis zodat u niets hoeft voor te schieten.

F orfaitair of kostendekkend/schadevergoedend:

dit laatste vergoedt alle kosten min de vrijstelling en min de uitsluitingen. De forfaitaire formule voorziet een vast bedrag per opnamedag ( = vaak niet voldoende om alle kosten te betalen).

F ormules:

een hospitalisatie kunt u individueel afsluiten na het invullen van een medische vragenlijst of via uw werkgever. In deze laatste collectieve formule is er geen onderscheid op basis van leeftijd of gezondheid. De werkgever betaalt meestal de premie en als u het bedrijf verlaat, kunt u de collectieve verzekering individueel verderzetten als u 2 jaar ononderbroken verzekerd was. Het enige nadeel is de vaak (veel) hogere premie (zie ook ‘wachtpolis’). Ook uw gezin kan meestal aansluiten bij de collectieve polis.

F ranchise of vrijstelling:

het deel dat de verzekerde zelf moet bekostigen. Dit kan per opname zijn of per verzekerde maximaal 1 keer per jaar.

H ospitalisatie:

de verzekering vergoedt de kosten van het verblijf in het ziekenhuis en een aantal andere kosten (operatie, medicatie, revalidatie, prothesen, medicijnpomp, …). De Wet Verwilghen van 20 juli 2007 bundelt de wetgeving rond de hospitalisatieverzekering. De sociale zekerheid betaalt gedeeltelijk de medische kosten en de patiënt draait op voor bijna 25% van de kosten, dit is een verdubbeling op 25 jaar (alleen in Zwitserland betaalt de patiënt nog meer).

O pzeg:

de verzekeraar kan een individuele polis nooit opzeggen tenzij bij fraude of niet-betaling van de premie. Zo heeft u een levenslange waarborg. De verzekerde kan de polis te allen tijde opzeggen tegen de volgende vervaldag.

P remie:

de hoogte van de premie wordt bepaald door de waarborgen, de vrijstelling, de instapleeftijd, de grootte van het gezin en de woonplaats. De premie kan verhoogd worden in de loop van het contract, al dan niet via de medische index.

U itsluiting:

niet-verzekerde voorvallen zoals de deelname aan oorlogsfeiten of een opstand, opzettelijke daden zoals poging tot zelfmoord en esthetische chirurgie die niet het gevolg is van een ziekte of ongeval.

Wachtperiode:

de periode waarin u enkel verzekerd bent voor medische kosten n.a.v. een ongeval en niet voor ziekte (bij aanvang van de polis, meestal 3 maanden). Voor bevalling bedraagt de wachtperiode 9 maanden.

Wachtpolis:

zorgt voor continue dekking van uw hospitalisatiepolis indien de collectieve voorziening stopt (verlaten van het bedrijf, pensionering, …) Hiervoor betaalt u een minimale premie en zo vermijdt u een hoge premie bij bv. pensionering. Vraag ernaar bij uw makelaar!

Werkgever:

bij verandering van werkgever moet u zich informeren bij uw nieuwe werkgever of die dezelfde formule aanbiedt en/of er een wachtperiode is voorzien. Indien er geen collectieve polis aangeboden wordt, heeft u het recht om de polis van de vorige werkgever individueel verder te zetten. Contacteer tijdig uw makelaar! Bij pensionering kunt u de collectieve voorziening individueel verderzetten, mits het betalen van een (veel) hogere premie (zie ook ‘wachtpolis’).

Z iekenfonds:

de verzekering van het ziekenfonds is vaak goedkoper, maar daar staat tegenover dat de ziekenfondsen minder uitgebreide versies aanbieden. Bovendien kan het ziekenfonds eenzijdig het contract aanpassen of opzeggen!

Z ware ziekten:

uitgebreide polissen voorzien de terugbetaling van medische kosten bij een zware ziekte (kanker, Parkinson, ziekte van Crohn, …) ook zonder hospitaalopname.

Het loont zeker de moeite om de markt van hospitali-satiepolissen te vergelijken zodat u kunt uitvissen welke formule de meest geschikte is voor uw situatie en hoeveel die kost.

De vrije keuze van arts en/of behandeling heeft financiële gevolgen waarmee u rekening moet houden. Te veel polissen leggen op dit vlak beperkingen op, idem voor de kamerkeuze.

Vraag zeker raad aan uw makelaar als u door de ‘ziekenhuisbomen’ het bos niet meer ziet.

Zonnepanelen // Wat met uw brandverzekering?

Steeds meer mensen laten hun woning uitrusten met zonnepanelen. Die investering is interessanter dan ooit. De afgelopen jaren zijn de prijzen van zonnepanelen met de helft gedaald en werd de technologie nog verbeterd waardoor het rendement stijgt. Het terugverdieneffect via lagere energiekosten zorgt ervoor dat zonnepanelen betaalbaar zijn voor elk gezin. Bovendien is milieu-bewustheid een bijkomend argument om deze nieuwe technologie te installeren. Maar wat met de brandverzekering als er zonnepanelen geplaatst worden? Zijn die automatisch mee verzekerd in de polis of moet die aangepast worden? En wat gebeurt er als er zonnepanelen gestolen worden?

Basiswaarborgen van brandpolis

Brand, ontploffing, bliksem, botsing, vandalisme, inwerking van elektriciteit, storm en hagel, natuurschade, glasbreuk, waterschade, BA gebouw, e.d. zijn basisdekkingen van uw brandverzekering. Het gebouw, waarop deze basisdekkingen van toepassing zijn, wordt omschreven als het geheel van al dan niet gescheiden constructies op het adres dat in de bijzondere voorwaarden van uw polis is vermeld. Onder constructies wordt bedoeld o.a. afsluitingen, terrassen, garages, carports, bijgebouwen, e.d. Zonnepanelen, geïnstalleerd door een erkend installateur, worden beschouwd als onroerend door bestemming. Als dusdanig vormen zij een deel van de woning en zijn ze dus ook verzekerd voor de eerder gemelde basisdekkingen. Ook voor zonnepanelen die op een bijgebouw worden geïnstalleerd, geldt dezelfde regel. Uw zonnepanelen op het hoofdgebouw, bijgebouw of gemonteerd op de grond zijn dus op dezelfde manier verzekerd als uw woning.

Glasbraak en diefstal

Zonnepanelen zijn ook verzekerd tegen glasbraak. Ze moeten wel geplaatst zijn door een erkend installateur. Het breken of barsten van uw zonnepanelen is verzekerd. Sommige verzekeraars stellen hierbij als voorwaarde dat de panelen aan het gebouw verankerd zijn. Er wordt steeds een eigen risico per paneel toegepast. Als meerdere panelen door hagel beschadigd worden zal uw brandverzekeraar de schade vergoeden en maar 1 keer de vrijstelling aftrekken omdat er 1 schadeverwekkend feit aan de oorzaak van de schade ligt.

Zonnepanelen die beschadigd zijn door vandalisme of diefstal zijn verzekerd voor de volledige waarde, zelfs als u de waarborg ‘diefstal op inhoud’ niet hebt afgesloten. Het betreft immers diefstal of vandalisme van een deel van het gebouw. Voor handelsrisico’s, kantoorgebouwen, landbouwrisico’s of speciale gebouwen kan de schadevergoeding gelimiteerd zijn.

Hiervoor neemt u best contact op met uw verzekeringsmakelaar die voor dit soort van risico’s een oplossing op maat zal voorstellen.

Verzekerd bedrag

Indien u het gebouw hebt laten verzekeren op basis van een door uw verzekeraar ter beschikking gesteld evaluatieformulier zijn de zonnepanelen inbegrepen in de verzekerde waarde. Verzekerden die hun woning hebben laten verzekeren voor een bepaald bedrag of op basis van een schatting, moeten hun polis aanpassen om onderverzekering te vermijden. Vaak passen verzekeraars een tolerantie toe als de onderverzekering bv. niet meer dan 10% of 15% bedraagt. Indien schade aan de zonnepanelen onder de garantie valt is er uiteraard geen tussenkomst van de verzekeraar.

Opgelet: stalt u een voertuig dat u niet meer gebruikt op privéterrein, laat de nummerplaat dan zeker schrappen

Stellen dat de Europese regelgeving ons dagelijkse leven steeds meer beheerst, is een open deur intrappen. In de financiële sector zijn MIFID en GDPR daar recente voorbeelden van. Maar de uitspraak van het Europees Gerechtshof van 4 september 2018 (*) naar aanleiding van een verkeersongeval met een onverzekerd voertuig willen we u zeker niet onthouden.

Dit zijn de feiten

Een Portugese dame stalde haar voertuig dat niet meer gebruikt werd op een privéterrein, maar had nagelaten om de nummerplaat te verwijderen. Omdat zij het voertuig niet meer gebruikte, had ze ook geen verzekering meer afgesloten. Haar zoon had zonder haar toestemming het voertuig gebruikt en een zwaar verkeersongeval veroorzaakt. Bij dit ongeval kwamen de zoon en zijn 2 medepassagiers om het leven.

Het Gemeenschappelijk Motorwaarborgfonds - opgericht om tussen te komen voor de lichamelijke schade veroorzaakt door onverzekerde voertuigen - vergoedde de rechthebbenden van de slachtoffers en eiste achteraf 437.345,85 euro van de eigenares van het voertuig. Hierop reageerde de dame door te verklaren dat zij het ongeval niet had veroorzaakt en haar voertuig niet meer had verzekerd omdat het niet meer gebruikt werd. Het was ook niet de bedoeling om het voertuig opnieuw in het verkeer te brengen.

Arrest van het Europees Gerechtshof

Het hof meldt in het kader van de eerste Europese autorichtlijn dat alle voertuigen die gewoonlijk gestald zijn op het grondgebied van een Europese lidstaat verplicht verzekerd moeten zijn voor de burgerrechtelijke aansprakelijkheid. In het arrest verklaart het hof tevens dat de autoverzekering verplicht is zolang het voertuig in een lidstaat geregistreerd is en nog geschikt is om te rijden.

In de tweede Europese autorichtlijn mogen de lidstaten de rechtsmiddelen bepalen die gebruikt kunnen worden door het organisme dat de vergoeding betaalt wanneer er geen verzekeringsdekking is. Het hof oordeelt dat het Gemeenschappelijk Motorwaarborgfonds het recht heeft om op basis van die tweede richtlijn alle rechtsmiddelen (verhaalrecht) aan te wenden. Niet alleen tegen de persoon die aansprakelijk is voor het ongeval, maar ook tegen de persoon die onderworpen was aan de verzekeringsplicht hoewel die - in dit geval de eigenares van het voertuig - niet aansprakelijk was voor het ongeval.

Algemene waarschuwing

Wij willen dan ook waarschuwen voor het stallen van voertuigen die niet meer gebruikt worden op een privéterrein zonder dat de nummerplaat wordt teruggezonden. Dit kan immers zware gevolgen hebben, zo ondervond de Portugese dame. Ook in België is een WAM-verzekering verplicht voor elk voertuig dat bij de Dienst voor Inschrijvingen van Voertuigen (DIV) geregistreerd staat. Enkel wie zijn nummerplaat weer inlevert en dus zijn voertuig uitschrijft, hoeft zich niet meer te verzekeren, maar hij/zij mag dan natuurlijk ook niet langer de openbare weg op.

Vraag de schrapping van uw nummerplaat aan via Bpost

De inschrijvingsplaat terugsturen kan tegenwoordig eenvoudig via Bpost. U kan uw officiële (achterste) nummerplaat zonder verpakking afgeven in een Bpost-kantoor in uw buurt. Bij de afgifte wordt de plaat onmiddellijk geschrapt en ontvangt u een voorlopig bewijs van schrapping. Hiervoor betaalt u 9,75 euro. Vanaf dat moment is de inschrijving geschrapt en wordt de verkeerstaks verrekend. U kan de officiële nummerplaat ook zonder verpakking deponeren in een daartoe voorziene bus bij de loketten en antennes van de DIV.

(* bron Assurinfo)

Een rookmelder kan levens redden

Tijdens uw slaap ruikt u niets! De rook van brand verspreidt zich zeer snel en is verstikkend. Rookmelders maken u gelukkig wakker. Investeer voor uzelf en uw gezin in goede rookmelders en installeer ze volgens de voorschriften. Rookmelders zijn apparaten die rook én brand ontdekken en een hard alarm laten horen. Dit is meer dan een goede raad van uw makelaar!

Verplichting

In België tellen we jaarlijks gemiddeld 70 dodelijke slacht-offers in woningbranden. 95% van de slachtoffers stikken in hun slaap. Wist u dat u niet ruikt tijdens uw slaap? Naar schatting zouden circa 50 dodelijke slachtoffers voorkomen kunnen worden door een actieve rookmelder. Om uw gezin te beschermen tegen woningbrand installeert u best meerdere rookmelders in uw woning. Bovendien is de installatie ervan verplicht vanaf 1 januari 2020. Momenteel is dit in Vlaanderen al het geval voor nieuwbouwwoningen en na renovatiewerken met bouwvergunning (vanaf 23 juni 2008) en huurwoningen (1 per verdiep geleverd/ geïnstalleerd door de eigenaar en onderhouden door de huurder sinds januari 2013). Waarop wacht u dus nog om ze te installeren?

Aanbod

Er is een groot aanbod van rookmelders die allemaal voldoen aan de gestelde norm. Voor een goede aankoopbeslissing kunnen volgende tips helpen:

Houd rekening met de gewestelijke voorschriften.

Kies voor toestellen met een batterijlevensduur van minstens 5 jaar.

De rookmelder zelf moet u vervangen na 10 jaar.

Hang hem zo hoog mogelijk tegen het plafond (in geval van een puntdak blijft u best circa 35 cm uit de nok).

Het Europese label NBN EN14604 staat voor degelijkheid. Sommige toestellen zijn bovendien gekeurd door een onafhankelijk keuringsbureau.

U kunt kiezen voor onafhankelijke rookmelders die elk een apart signaal geven of voor gekoppelde rookmelders. Het grote voordeel van die laatste is dat alle rookmelders afgaan als er eentje rook bespeurt.

Via de huidige domotica- en elektronicatoepassingen kunt u de rookmelders eventueel ook koppelen aan uw inbraakalarm met doorseining en/of aan uw smartphone/iPhone. Zo ontvangt u ook een waarschuwing als er niemand thuis is.

Installeer een rookmelder in (of in de buurt van) elke slaapkamer en minimaal 1 op elk verdiep. Een trappenhal is hiervoor zeker een geschikte plaats.

Voor keukens en badkamers kiest u best een thermische rookmelder (= hittemelder) die enkel reageert op verhoogde temperaturen. Vergeet ook uw berging, stookkamer, living en garage niet.

Installeer rookmelders met een testknop en ontstof en test ze 1 keer per maand.

Overschilder nooit uw rookmelders.

Veilig huis

Rookmelders maken deel uit van een veilig huis. Meer dan 50% van de woningbranden zijn kleine branden waarbij het vuur smeult zonder grote vlammen, maar waarbij wel giftige rook vrijkomt die de meeste slachtoffers maakt. Eventueel kunt u ook nog CO-melders (voor kolenkachels of verbrandingsketels) en gasmelders voorzien (CV op gas) om slachtoffers te vermijden. Rookmelders combineert u ook best met een ‘vluchtplan’: overleg op voorhand met uw huisgenoten hoe u de woning verlaat en welke vluchtwegen u gebruikt bij brandalarm.

Uiteraard moet u brandrisico’s zoveel mogelijk proberen te vermijden (doof kaarsen en lichten, vermijd overbelasting van kabeltjes en stekkers van tv, hifi, …). De brand- of woningverzekering kan (momenteel) niet weigeren om slachtoffers schadeloos te stellen die geen rookmelder in huis hebben. Maar ze kunnen wel levens redden en een snellere oproep van de brandweer mogelijk maken om de schade te beperken.

De val: 10 jaar na de crisis

Dat was de titel van de 6-delige reeks van financieel VRT-journalist Michaël Van Droogenbroeck die in het najaar van 2018 op Canvas werd uitgezonden. Toen op 15 september 2008, net 10 jaar geleden, de Amerikaanse zakenbank Lehman Brothers failliet ging als gevolg van de instortende woningmarkt in de Verenigde Staten, brak een wereldwijde financiële crisis uit. Meerdere banken kwamen als gevolg van dit faillissement in de problemen waardoor miljarden euro’s en dollars in rook opgingen. De overheden in heel Europa moesten hun banken redden. Ook de 3 grootste Belgische banken werden meegesleurd in ‘de val’. Fortis, KBC en Dexia werden ontmanteld en tot vandaag zijn de gevolgen hiervan nog voelbaar.

Maar de financiële crisis sloeg nog harder toe in andere Europese landen. Ijsland had destijds een banksector die 10 keer groter was dan hun eigen economie. Toen onder meer Kaupthing Bank, ook de favoriete bank van veel Belgen omwille van de hogere spaarrente, in de problemen kwam, dreigde het land zelf meegesleurd te worden. Nochtans werd destijds de hoogrentende Kaupthing-Edge rekening bij de consumentenorganisatie Test Aankoop steeds als beste van de klas voorgesteld.

In de nasleep van de crisis ontstond een nieuw drama. Griekenland, met een begrotingstekort van meer dan 15%, was bankroet als gevolg van jarenlang wanbeleid. Europa kwam met vers geld over de brug om een faillissement te voorkomen, maar hiervoor moest het land zwaar besparen. Bij de rellen die daarop volgden, kwamen 3 mensen om het leven. Ook vandaag zijn de wonden nog niet geheeld. De werkloosheid onder de jongeren bedraagt 50% en de bevolking kreunt nog steeds onder de zware besparingen. Ook Ierland moest gered worden door Europa. Maar anders dan in Griekenland gaat het vandaag weer beter, ook al zijn nog niet alle problemen opgelost.

10 jaar later zijn de gevolgen van de crisis ook bij ons nog voelbaar, denk maar aan het Arco-dossier dat zich nog steeds voortsleept en de nog steeds lage rente die drukt op het rendement van de banksector. Maar aan de horizon duiken nieuwe problemen op: Italië is volgens economen ook een zwakke schakel in Europa en een tikkende tijdbom in de eurozone.

Grotere kapitaalbuffers, een betere controle van de banken, maar vooral het ethische besef van de bankiers moet voorkomen dat de geschiedenis zich herhaalt. De toekomst zal uitwijzen of de huidige bankentop geleerd heeft uit de fouten van het verleden.

Marcel Caenen

Help, de stroom valt uit. Wat nu?

Iedereen heeft dit al meegemaakt: een stroompanne al dan niet aangekondigd. En daar staat u dan! Wat nu? Kunt u naar de winkel? Digitaal betalen? GSM opladen? Verkeerslichten? Liften in winkelcentra en appartementen/ziekenhuizen/bejaardenhuizen, koken, verwarming … Werken? Internet? E-mail?

Jaarlijks zijn er in België + 9.000 ongeplande stroomonderbrekingen die zorgen voor heel wat ongemakken ook na de heropstart van de levering van stroom. TV, PC, oven, verwarming,… starten niet meer op na een stroomonderbreking. Ook op vele bedrijven is er omzetverlies + pannes na de heropstart. Wie gaat dat allemaal betalen?

Wettelijke regeling

Op 8 mei 2009 werd het energiedecreet in het leven geroepen om ongeplande langdurige stroomonderbrekingen te vergoeden. Volgende voorwaarden moeten vervuld zijn: de oorzaak is een technische panne van minstens 4 uur en die mag niet het gevolg zijn van overmacht of een noodsituatie. Het is de distributienetbeheerder Infrax of Eandis die dit laatste dient te bewijzen om te ontsnappen aan een te betalen vergoeding. Slachtoffers krijgen 30 dagen tijd om een aanvraag tot vergoeding in te dienen via het hiervoor bestemde klachtenformulier te vinden op de website van Infrax of Eandis en deze laatste krijgen dan 60 dagen de tijd na de aanvraag om de forfaitaire vergoeding te betalen. Gezinnen hebben recht op 35 euro + 20 euro voor elke bijkomende periode van 4 uur. Niet-huishoudelijke netgebruikers ontvangen 20% van het bedrag overeenkomstig de distributiekosten voor de maand die voorafgaat aan de maand waarin de onderbreking zich heeft voorgedaan met een minimum van 35 euro + een vermeerdering met de helft van het bedrag, met een minimum van 20 euro voor elke bijkomende periode van 4 uur.

Vergoeding mogelijk?

Een stroomonderbreking wordt niet gelijkgesteld met een gebrekkig product. Bijgevolg kan er geen vordering ingesteld worden op basis van de Wet Productaansprakelijkheid, wet van 25/02/1991.

Wel kunt u mogelijk een beroep doen op de gemeenrechtelijke regels op basis van artikel 1382 van het burgerlijk wetboek en artikel 1.384, lid 1 van hetzelfde boek. Enige voorwaarde is dat u ook een fout kunt aantonen als uw artikel 1382 inroept of een gebrek van de zaak inroept voor artikel 1.384, lid 1. Het niet ontvangen van elektriciteit is geen bewijs van fout of bewijs van gebrek. Dit maakt het zeer moeilijk enige vergoeding te verkrijgen: de fout of het gebrek ligt vaak op een plaats waar het slachtoffer geen toegang toe heeft of geen informatie over ontvangt. De bewijslast ligt ook hier bij het slachtoffer. Wie eist, die bewijst…

Het reglement betreffende de aansluitingen op het distributienet laagspanning voorziet hiervoor artikel 18: netgebruikers kunnen objectieve informatie opvragen over het detail van het incident bij de distributiebeheerder. Deze objectieve informatie zal helaas zelden een fout of gebrek aantonen zodat u niet beschikt over enig bewijs.

Conclusie

De rechtsbijstand Euromex bracht deze problematiek naar buiten in zijn nieuwsbrief ‘Safety World’ van 30 mei 2017. Bij onverwachte stroomonderbreking heeft u recht op een forfaitaire vergoeding gebaseerd op de algemene aansprakelijkheidsregels. Het is nodig om de fout van de netwerkbeheerder te bewijzen of een gebrek aan het elektriciteitsnet aan te tonen. Het is juist deze netwerkbeheerder die u dit bewijs kan leveren… In voorkomend geval vraagt u best raad aan een jurist of advocaat of contacteer uw makelaar. Een uitgebreide rechtsbijstand zet u alvast op weg om de procedure op de juiste manier op te starten.

Blijven de routes naar belastingparadijzen open?

Tijdens de laatste weken van 2017 blokletterden de kranten op hun voorpagina’s het nieuws over de gelekte ‘Paradise Papers’. Na LuxLeaks, Swiss Leaks en de Panama Papers de volgende ontsnappingsroute die extreem vermogenden en grote bedrijven opzoeken om belastingen te omzeilen. Wij weten nu dat ook een grote Belgische verzekeraar en zelfs onze overheid de achterpoortjes van exotische locaties opzochten om belastingen te vermijden.

Hoge belastingen ontwijken is niet fout, de ‘belastingdruk is erg hoog in België en Europa, dus wie zou dat niet doen’ redeneert men! Maar in een samenleving waarvan solidariteit de basis is en de sterkere de zwakkere moet verdedigen, moeten we dit toch onder de noemer schaamteloos rangschikken. Dat grote bedrijven vandaag mee het beleid van de overheid bepalen is een open deur intrappen. Niemand gelooft nog dat die overheid, ondanks vele beloften, erin zal slagen om de routes naar belastingparadijzen te sluiten. Ook in buurland Nederland waar de heisa omtrent de afschaffing van de dividendbelasting duidelijk maakt dat bedrijven de overheid in hun macht hebben. Dat zelfs de Nederlandse eerste minister Rutte België misbruikt om die beslissing te verantwoorden, is helemaal te gek voor woorden. Kleine en middelgrote bedrijven (KMO) kunnen minder rekenen op clementie van de overheid, nochtans zorgen zij voor meer dan 50% van de werkgelegenheid.

Wij, de gewone stervelingen, blijven uiteraard hopen dat onze beleidsmensen ooit een maatregel vinden om de happy few en grote bedrijven in ons land een rechtvaardige bijdrage aan onze schatkist te doen betalen.

In afwachting hiervan mogen we ons gelukkig prijzen dat er journalisten zijn die hun nek uitsteken en een vinger aan de pols houden om deze praktijken aan de kaak te stellen en op te sporen.

U en ik hebben geen achterpoortjes op Caraïbische eilanden, maar worden daarentegen wel geconfronteerd met een veelheid aan fiscale maatregelen. En ook dit jaar zal het niet anders zijn (zie artikel zomerakkoord).

Wij kunnen u geen paradijselijke eilanden beloven, daarentegen mag u ook in 2018 weer op ons rekenen voor gedegen advies voor uw verzekerings- en financiële vragen.

Marcel Caenen